Facts & Figures, sur la base des chiffres 2023, présente son 15e baromètre de l’épargne-vie individuelle. Cyrille Chartier-Kastler, fondateur et président du cabinet de conseil, livre sa vision des grandes tendances à l’œuvre.

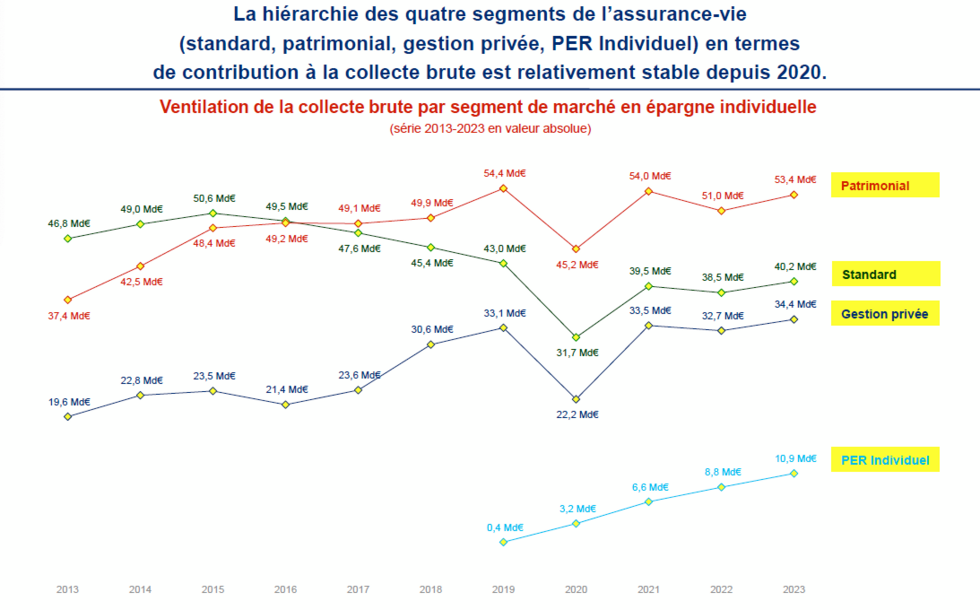

En France, le marché de l’assurance vie individuelle s’est bien porté et a poursuivi sa croissance en 2023. La collecte brute totale est de 139 Md€ (122 Md€ en 2022) dont 53,4 Md€ en épargne patrimoniale (vs 51 Md€ en 2022, 4,7 %), 40,2 Md€ en épargne standard (vs 38,5 Md€ en 2022, + 4,4 %), 34,4 Md€ en épargne gestion privée (32,7 Md€ en 2022, + 5,2 %) et 10,9 Md€ de PERin. La hiérarchie des trois segments de l’assurance vie (standard, patrimonial, gestion privée), en termes de contribution à la collecte brute, est stable depuis 2020. France assureurs constatait également dans son rapport d’activité 2023 que « les cotisations brutes en assurance vie individuelle et collective sont en hausse de 5,4 % sur l’année, à 153, 3 Md€ ».

À lire aussi

Les 10 % de ménages français à profil patrimonial ou gestion privée ont pesé 70 % de la collecte brute en 2023 dans un contexte de marché où le livret A a fortement collecté. « La dimension successorale de l’assurance vie combinée avec la dimension fiscale du PER individuel y contribue pour beaucoup », indique Cyrille Chartier-Kastler. « Le segment de l’épargne standard ou "épargne grand public" a pesé moins de 29 % de la collecte brute d’assurance vie en 2023. Une bonne partie de l’épargne de ces ménages s’est investie sur le livret A avec un taux garanti à 3 % », détaille-t-il.

Un point de vue nuancé

De son côté, France assureurs constate tout de même que l’assurance vie reste un produit d’épargne très largement diffusé au sein de la population française. « Avec près de 40 % des ménages détenteurs, l’assurance vie reste un produit d’épargne populaire : 53 % des agriculteurs et 30 % des ouvriers détiennent une assurance vie selon l’Insee », indique la fédération professionnelle dans son rapport d’activité 2023.

Ci-dessus : la collecte brute du segment du marché patrimonial est stable depuis 2021, et supérieure aux deux autres segments (gestion privée et standard).

Source : Facts & Figures

Du couteau suisse…

« Une possible baisse de 0,25 % à 0,50 % du taux du livret A est à prévoir au 1er février 2025 », analyse Cyrille Chartier-Kastler. « Bon nombre d’assureurs et de bancassureurs, plutôt que de se précipiter, vont attendre l’annonce du taux du livret A pour fixer le taux moyen servi sur leurs fonds euros pour 2024 », explique-t-il. Les taux servis sur les fonds euros en 2022 avaient fortement monté avec un niveau moyen de 1,93 %. Ils ont à nouveau augmenté de 0,73 % pour 2023, avec un taux moyen de 2,66 %. « Cette remontée a été possible grâce à l’importance de la provision pour participation aux bénéfices (PPB) », remarque le fondateur du cabinet de conseil.

… à la manufacture horlogère

De fait, le président de Facts & Figures pose une hypothèse de léger repli du taux moyen servi par le marché pour 2024 avec une fourchette de 2,50 % à 2,60 % (après 2,66 % en 2023). À noter tout de même des disparités fortes à prévoir selon les garanties des contrats et les stratégies de chaque assureur.

L’épargne standard en décollecte

En 2023, la collecte nette de l’épargne individuelle est de 2,4 Md€ ; celle du PER individuel de 8,4 Md€ (vs 7,3 Md€ en 2022). Sans le PERin, la collecte nette en épargne individuelle serait de -6 Md€ (vs 7 Md€ en 2022). Pour ce qui est de la décollecte de l’épargne standard, elle est de -18 Md€ et s’accentue en 2023 (-11,3 Md€ en 2022). « Le niveau élevé des taux servis par l’épargne réglementée (dont le livret A) a pesé sur ce segment de l’épargne standard », explique Cyrille Chartier-Kastler. Pour autant, elle devrait se redresser en 2024 avec les campagnes commerciales réalisées par les assureurs vie qui se combinent avec la forte remontée des taux servis en 2023. La collecte nette du segment patrimonial s’élève quant à elle à 8 Md€ (10,2 Md€ en 2022) et se maintient à la première place devant la gestion privée à 4 Md€ (vs 8,1 Md€ en 2022).

Le PER individuel mène la danse de la collecte vie

La collecte nette en assurance vie individuelle est tirée par le PER individuel qui succède au Perp (plan d’épargne retraite populaire) et au contrat Madelin, qui ne sont plus commercialisés depuis le 1er octobre 2020. En effet, la collecte brute du PERin augmente de manière significative depuis sa création en 2019 (10,9 Md€ en 2023, 8,8 Md€ en 2022 et 6,6 Md€ en 2021). Le PERin pèse surtout sur la collecte nette : 8,4 Md€ en 2023 vs 7,3 Md€ en 2022, autant que l’épargne patrimoniale (8 Md€ en 2023). Le PERin collecte également massivement en UC en dépit d’un léger tassement avec un taux moyen d’UC des PER individuels de 57,9 % en 2023 vs 60,2 % en 2022. France assureurs ajoute que « le PER a séduit 5,5 millions d’assurés en 2023 pour un encours de 74,6 Md€ à fin 2023 ».